Erbrecht

Was ist ein Testament?

Ein Testament ist eine Willenserklärung, in dem der Erklärende Regelungen trifft, was mit seinem Vermögen (Guthaben und Schulden) nach seinem Tode erfolgen soll.

Die Schwierigkeit beim Testament besteht grundsätzlich darin, dass es Formalien gibt, die einzuhalten sind. Werden sie nicht eingehalten, ist das Testament regelmäßig unwirksam.

Weiterhin kann der Testierende nur gewisse Rechtsfolgen anordnen. Er sollte diese kennen, da er sonst wiederum Anordnungen trifft, die so nicht wirksam sein werden.

Zuletzt werden verschieden Institute im Gesetz vorgegeben. Wenn z. B. der Unterschied zwischen Erbeinsetzung und Vermächtnis, Vermächtnis und Auflage, Auflage und Teilungsanordnung nicht bekannt ist, wenn Institute wie Pflichtteil, Auslegungsregeln, gesetzliches Erbrecht des Ehegatten, bindende Verfügungen beim Berliner Testament nicht bekannt sind, kann ein Testament nicht mit optimalem Inhalt erstellt werden.

Warum muss die potentielle Erbmasse festgelegt werden?

Es muss der Vermögensstand ermittelt werden. Insbesondere muss hinsichtlich Immobilienvermögen, Betriebsvermögen und sonstigem Kapitalvermögen unterscheiden werden, da dies im Hinblick auf die unterschiedliche Bewertung für die Erbschaftsteuer Auswirkungen hat. Bei der Regelung des Betriebsvermögens ist zu bedenken, dass die erbrechtliche Regelung auch mit den Regelungen im Gesellschaftsvertrag korrespondieren müssen, sodass hier umfassenden Unterlagen vorgelegt werden müssen.

Ferner sollte in jedem Fall auch der steuerliche Status festgestellt werden, ob z. B. Betriebsvermögen vorhanden ist, welches derzeit noch nach geltendem Erbschaftsteuerrecht privilegiert ist, aber z. B. im Hinblick auf die Aufdeckung von stillen Reserven zu einem ertragsteuerlichem Problem im Erbfall führen kann.

Weiterhin ist zu ermitteln, ob eine eventuelle Beschränkung der Rechtsinhaberschaft bestehen könnte, wie z. B. die Vorerbschaft an Vermögensgegenständen.

Welche Besonderheiten bestehen bei Bankkonten?

Weiter ist zu ermitteln, in welchem Umfang die Inhaberschaft an Bankkonten der wirtschaftlichen Zuordnung entspricht.

Der Kontoinhaber ist Gläubiger bzw. Schuldner der durch das Konto ausgewiesenen Forderung.

Gemeinschaftskonten sind Konten bei denen mehrere Personen Kontoinhaber sind. Sie existieren in Form von Und-Konten und Oder-Konten. Die Verbindungswörter „und“ bzw. „oder“ in der Kontobezeichnung stellen das Verfügungsrecht dar.

Das Oder-Konto wird der Rechtsform der Gesamtgläubigerschaft gemäß § 428 BGB zugerechnet. Diese ist immer dann gegeben, wenn mehrere eine Leistung in der Weise zu fordern berechtigt sind, dass jeder die ganze Leistung fordern kann, der Schuldner - hier die Bank - aber die Leistung nur einmal zu bewirken verpflichtet ist.

Dabei ergibt sich aus der rechtsgeschäftlichen Gestaltung des Oder-Kontos in Abweichung zu der Bestimmung des § 428 BGB die Besonderheit, dass die Bank in jedem Falle verpflichtet ist, an denjenigen zu leisten, der die Leistung von ihr verlangt. Auch wenn die Überschrift des § 428 „Gesamtgläubiger“ darauf schließen lassen könnte, dass hier der Inhaber einer Forderung angesprochen sein soll, so zeigen die nachfolgenden Bestimmungen im BGB, dass der Gesetzgeber genau dies nicht ausdrücken wollte. Bereits aus dem Gesetzeswortlaut ergibt sich, dass es nur um die Berechtigung zur Forderung einer Leistung geht, wobei offen bleibt, wem das Recht materiell- rechtlich zusteht.

§ 428 BGB spricht damit lediglich die Verfügungsbefugnis an, regelt jedoch nichts hinsichtlich der Rechtsinhaberschaft. Dies wird bestätigt durch § 430 BGB, denn das Gesetz stellt eine Vermutungsregel auf für die Fragen, wem die Forderung der Gesamtgläubiger tatsächlich gebührt.

Das Oder-Konto entsteht mangels besonderer Abmachung mit der Bank durch bloße Einrichtung des Kontos für mehrere Personen. Die häufigste Form ist das Ehegattenkonto.

Seltener besteht das Gemeinschaftskonto in der Form des Und-Kontos.

Hier können die Kontoinhaber nur gemeinschaftlich verfügen und das Institut nur an alle gemeinschaftlich mit befreiender Wirkung leisten kann, analog § 432 BGB.

Das Und-Konto entsteht kraft Gesetz, wenn der Inhaber eines Einzelkontos von einer Erbengemeinschaft beerbt wird, durch Vereinbarung zwischen den Kontoinhabern oder durch Widerruf bei einem Oder-Konto.

Davon wiederum zu trennen ist die Frage, wem die Forderung gegen die Bank wirtschaftlich zusteht. Beim Oder-Konto stehenden Inhabern die Forderung nach Kopfteilen zu, soweit dies im Innenverhältnis nicht anderweitig geregelt ist. § 430 BGB enthält eine bloße Vermutung und eine Beweislastverteilung. Derjenige, der eine andere Berechtigung behauptet, muss dies beweisen. Die Tatsache, dass nur ein Ehegatte über Einkommen verfügt, reicht nicht aus, um die Vermutung zu entkräften. Sie ist aber widerlegt, wenn die Mittel nachweislich aus dem Vermögen eines Ehegatten stammen und sein Vermögen geblieben sind, zu Lebzeiten und im Todesfall. In der Praxis ergeben sich sehr schwer lösbare Probleme.

Beim Und-Konto steht den Kontoinhabern das Guthaben i.d.R. nach Kopfteilen zu, aber auch hier sind Abweichungen möglich. Hier wäre jedoch zu beweisen, dass derjenige, der einen größeren Anteil innehat, sich durch die spezielle Kontoform binden lassen wollte.

Welche Besonderheiten bestehen bei Lebensversicherungen?

Die Grundkonstellation ist ein Vertrag zugunsten Dritter, §§ 328 - 335 BGB.

Bei einem Vertrag zugunsten Dritter bestehen folgende Beziehungen:

Beliebiger Vertrag zwischen Versprechensempfänger (VE) und Schuldner (Versprechender = VR), in dem ein Dritter (D) als Berechtigter der Leistung bestimmt wird.

VE - VR = Grund- oder Deckungsverhältnis. Dies ist der Vertrag zugunsten des Dritten.

VE - D = Valutaverhältnis. Dies ist das vom Vertrag zugunsten des D zu unterscheidende Rechtsverhältnis zwischen VE und D. In diesem Verhältnis erfolgt eigentlich die Vermögensverschiebung (Valuta = Wert). Der Dritte muss ein eigenes Forderungsrecht erhalten. Ansonsten, d.h. ohne eigenes Forderungsrecht, liegt ein ermächtigender („unechter“) Vertrag zugunsten Dritter vor. Der Versprechende kann mit befreiender Wirkung auch an den Dritten leisten. Der Dritte ist zur Annahme der Leistung ermächtigt, §§ 362 Abs.2, 185 BGB. Die notwendige Abgrenzung ergibt sich aus Parteivereinbarung (ausdrücklich oder konkludent), besonderen Auslegungsregeln (§§ 329 – 331 BGB) und der allgemeinen Auslegungsregel § 328 Abs.2 BGB.

VR - D = meist namenlos, aber auch Vollzugs-, Dritt- oder Zuwendungsverhältnis. Dies ist die Rechtsbeziehung zwischen D und VR.

Rechtsfolgen beim echten Vertrag zugunsten Dritter:

Der Dritte kann als Forderungsinhaber die Leistung verlangen. Anspruchsgrundlage ist die Anspruchsgrundlage aus dem Deckungsverhältnis + § 328 Abs.1 BGB.

VR kann befreiend nur an den Dritten leisten.

VR hat alle Einwendungen (+ Einreden) aus dem Deckungsverhältnis gegenüber dem Forderungsrecht des Dritten, § 334 BGB.

Im Zweifel (§ 335 BGB) kann auch der Versprechensempfänger die Leistung an den Dritten verlangen (einklagen).

Der Dritte kann das Recht zurückweisen, § 333 BGB.

Welche Besonderheiten bestehen bei Lebensversicherungen auf den Todesfall?

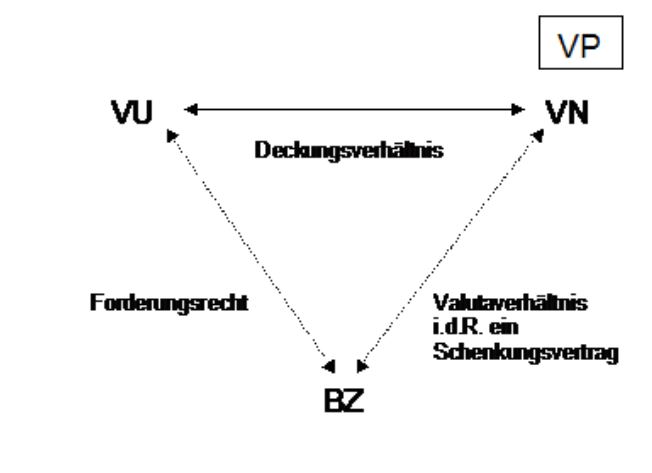

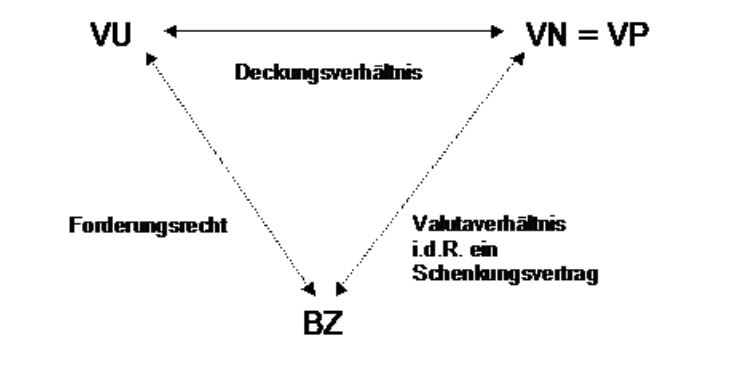

Bei der Lebensversicherung auf den Todesfall stellt sich dieses Verhältnis folgendermaßen dar:

Versprechender = VU = Versicherungsunternehmen

Versprechensempfänger = VN = Versicherungsnehmer (eine oder mehrere natürliche oder juristische Personen)

Dritter = BZ = Bezugsberechtigter (eine oder mehrere natürliche oder juristische Personen)

VP = Versicherte Person. Das ist die Person, bei deren Versterben die Versicherungssumme zur Auszahlung kommt. Die versicherte Person kann der VN selbst oder eine andere natürliche Person sein.

Das Deckungsverhältnis ist der Versicherungsvertrag.

Das Valutaverhältnis ist die Rechtsbeziehung, aus der sich der Rechtsgrund für den Bezugsberechtigten ergibt, wonach er die Leistung behalten darf. Das ist in der Regel eine Schenkung oder sonstige Versorgungsverpflichtung.

Rechtsgrundlagen:

Die allgemeinen Rechtsgrundlagen des Versicherungsvertrages sind das BGB, das VVG und die ALB (allgemeine LV-Bedingungen).

Arten der LV:

Die Risiko-LV sichert das Todesfallrisiko ab. Im Todesfall wird die vereinbarte Versicherungssumme gezahlt.

Die kapitalbildende LV erbringt sowohl im Erlebensfall als auch im Sterbensfall Versicherungsleistungen. Sie ist sozusagen ein Sparbuch mit Risikoschutz. Die Kapital-LV kann als Risiko-LV in Verbindung mit einem Sparvertrag bezeichnet werden.

Bei der Renten-LV / Leibrentenversicherung wird die Versicherungsleistung in monatlichen Zahlungen erbracht

Bezugsrecht:

Das Bezugsrecht legt fest, wer die Versicherungsleistung erhalten soll. Es kann widerruflich oder unwiderruflich eingeräumt werden. Bei Einräumung eines unwiderruflichen Bezugsrechts erwirbt der Bezugsberechtigte die Ansprüche aus dem Versicherungsvertrag grundsätzlich sofort. Das Recht bezieht sich auf die Versicherungsleistung, die Prämienrückgewähr und den Rückkaufswert, kann jedoch auch anders ausgestaltet werden.

§ 13 ALB (Wer erhält die Versicherungsleistung?)

(1) Die Leistung aus dem Versicherungsvertrag erbringen wir an Sie als unseren Versicherungsnehmer oder an Ihre Erben, falls Sie uns keine andere Person benannt haben, die bei Eintritt des Versicherungsfalls die Ansprüche aus dem Versicherungsvertrag erwerben soll (Bezugsberechtigter). Bis zum Eintritt des Versicherungsfalls können Sie das Bezugsrecht jederzeit widerrufen.

(2) Sie können ausdrücklich bestimmen, dass der Bezugsberechtigte sofort und unwiderruflich die Ansprüche aus dem Versicherungsvertrag erwerben soll. Sobald wir Ihre Erklärung erhalten haben, kann dieses Bezugsrecht nur noch mit Zustimmung des von Ihnen Benannten aufgehoben werden.

(3) Sie können Ihre Rechte aus dem Versicherungsvertrag auch abtreten oder verpfänden.

(4) Die Einräumung und der Widerruf eines Bezugsrechts sowie eine Abtretung oder Verpfändung von Ansprüchen aus dem Versicherungsvertrag sind uns gegenüber nur und erst dann wirksam, wenn sie uns vom bisherigen Berechtigten schriftlich angezeigt worden sind.

§ 159 VVG (Bezugsberechtigung)

(1) Der Versicherungsnehmer ist im Zweifel berechtigt, ohne Zustimmung des Versicherers einen Dritten als Bezugsberechtigten zu bezeichnen sowie an die Stelle des so bezeichneten Dritten einen anderen zu setzen.

(2) Ein widerruflich als bezugsberechtigt bezeichneter Dritter erwirbt das Recht auf die Leistung des Versicherers erst mit dem Eintritt des Versicherungsfalles.

(3) Ein unwiderruflich als bezugsberechtigt bezeichneter Dritter erwirbt das Recht auf die Leistung des Versicherers bereits mit der Bezeichnung als Bezugsberechtigter.

Verstirbt der BZ vor der versicherten Person, kommt es somit darauf an, ob die Bezugberechtigung widerruflich oder unwiderruflich war. Bei Widerruflichkeit fällt das Bezugsrecht an den VN, bei Unwiderruflichkeit an die gesetzlichen oder testamentarischen Erben des BZ.

Weiterhin kann der VN für den Fall des Vorversterbens des BZ einen anderen BZ benennen.

Muss die Zahlung aus einer Lebensversicherung versteuert werden?

Die Zahlung aus einer Risikolebensversicherung, die in einer Einmalzahlung besteht, muss nicht versteuert werden.

Anders beim Erhalt des Vermögens aus einer Kapitallebensversicherung. Der Erhalt ist entweder eine Schenkung oder ein Erwerb von Todes wegen. Beide Steuersätze sind im Grundsatz gleich. Bei der Beratung ist zu beachten, dass die Steuerlast bei geringen Freibeträgen und hohen Steuersätzen hoch sein kann.

Grundsätzlich müssen alle Kapitalerträge versteuert werden. Bis einschließlich 2004 abgeschlossene Renten- und Lebensversicherungen bilden jedoch eine Ausnahme. Vorausgesetzt der Vertrag lief insgesamt mindestens 12 Jahre lang, ist der komplette Auszahlungsbetrag steuerfrei (Einmalzahlung oder monatliche Rentenzahlung, Kapitalteil oder Ertragsanteil).

Für ab 2005 abgeschlossene Verträge gilt bei Auszahlung eine Versteuerung des Ertragsanteils. Wird eine Versicherung vor Ablauf von 12 Jahren fällig oder gekündigt, dann muss der Ertragsanteil versteuert werden. Bei der kapitalbildenden LV gilt zumindest nur eine hälftige Besteuerung, wenn die Laufzeit mindestens 12 Jahre beträgt und der VN bei Auszahlung mindestens 60 Jahre alt ist.

Will der Ehemann seine Frau über eine Kapitallebensversicherung absichern, muss er differenzieren: Wenn seine Frau VN und BZ ist, er die Beiträge bezahlt, muss der Kapitalertrag im Auszahlungsfalle versteuert werden. Allerdings ist dann wiederum zu berücksichtigen, dass die Versicherungsbeiträge eine Schenkung darstellen können oder ein unterhaltsrechtlicher Anspruch auf Vorsorge erfüllt wird. Nach BFH müssen gesteigerte Anforderungen an eine die Besteuerung ausschließende entgeltliche Kausalbeziehung vorliegen.

Anders bei eheähnlicher Lebensgemeinschaft, wenn die Zuwendung von Prämien im Hinblick auf Mitarbeit oder Pflegeleistungen erfolgt. Dies kann nach BFH großzügiger bewertet werden, da die Besteuerung wesentlich höher wäre als innerhalb der Ehe.

Wenn der Ehemann der VN + VP ist, die Ehefrau BZ, dann liegt ein Erwerb von Todes wegen vor und muss als solcher versteuert werden.

Muss die Zahlung uns einer Lebensversicherung auf den Pflichtteil angerechnet werden?

Die Anrechnungsbestimmung muss zum Zeitpunkt der Schenkung erklärt worden und dem Beschenkten zugegangen sein. Eine testamentarische Regelung reicht dazu nicht aus. Die Höhe der Schenkung richtet sich nach der Versicherungssumme.

Wenn ein BZ konkret benannt ist, ist die Versicherungssumme pflichtteilsneutral. Sie wird daher bei der Berechnung der Pflichtteilshöhe nicht herangezogen. Anders ist es, wenn die Versicherungsleistung in den Nachlass fällt.

Welche Besonderheiten bestehen bei Lebensversicherungen auf den Todesfall wobei der Versicherungsnehmer auch versicherte Person ist?

In dieser Konstellation ist die Lebensversicherung oft Teil der letztwilligen Verfügung, bzw. der Nachlassplanung. Der VN will bei seinem Tod eine spezielle Zuwendung machen. I.d.R. soll ein überlebender Verwandter abgesichert werden, z.B. der Ehegatte.

Der VN bestimmt den Bezugsberechtigten, siehe § 159 Abs.1 VVG. Diese Bestimmung ist eine auslegungsbedürftige Willenserklärung:

„Erben“, § 160 Abs.2 S.1 VVG, sind im Zweifel die Erben zur Zeit des Todes (gesetzliche oder testamentarische).

Eine Erbausschlagung hat nicht den Verlust des Bezugsrechts zur Folge (§ 160 Abs.2 S.2 VVG).

Wenn der VN Vor- und Nacherbschaft angeordnet hat, so ist der Vorerbe als alleiniger Erbe im Zeitpunkt des Todesfalls auch der alleinige Bezugsberechtigte. Dies hat zur Konsequenz, dass der Vorerbe über die Versicherungssumme frei verfügen kann und nicht den Beschränkungen der Vorerbschaft unterliegt.

Hat der VN „die Hinterbliebenen“ als Bezugsberechtigte benannt, so werden im Zweifel der Ehegatte und die Kinder als Bezugsberechtigte in Frage kommen.

„Ehegatte“ ist im Zweifel der Ehegatte zum Zeitpunkt der Einräumung der Bezugsberechtigung (BGH vom 14.2.2007 ,AZ: IV ZR 150/05).

Die Bezugsberechtigung ist nicht auflösend bedingt durch eine Scheidung der Ehe. Mit der Scheidung kann aber die Geschäftsgrundlage für den Erwerb im Valutaverhältnis entfallen und der Bezugsberechtigte dem Erben zur Herausgabe der erlangten Versicherungssumme verpflichtet sein (BGH NJW 1987, 3131). Da die Scheidung als auflösende Bedingung ausdrücklich vereinbart sein kann, kann die Nichtvereinbarung ein Indiz dafür sein, dass die Scheidung unerheblich ist. Das ist insbesondere dann der Fall, wenn das Bezugsrecht unwiderruflich besteht. Das unwiderrufliche Bezugsrecht dient zumeist der Altersabsicherung des Bezugsberechtigten, ohne dass es auf den Bestand der Ehe ankommt.

Widerruf des Bezugsrechts

Der Widerruf ist eine einseitige, empfangsbedürftige Willenserklärung gegenüber dem Versicherer und muss ihm grundsätzlich vor Eintritt des Versicherungsfalls schriftlich zugehen, § 13 Abs.4 ALB. Der Zugang beim Versicherungsvertreter ist nicht ausreichend.

Der Widerruf im Testament reicht nicht aus (Modifikation des § 332 BGB), sondern der Widerruf müsste dem VU vor Eintritt des Versicherungsfalles zugehen (§ 130 Abs.2 BGB ausreichend).

Zurückweisung des Bezugsrechts

Ist der Erbe Bezugsberechtigter, verliert er auch durch die Ausschlagung der Erbschaft nicht seine Bezugsberechtigung, § 160 Abs.2 S.2 VVG.

Wird das Bezugsrecht zurückgewiesen, fällt die Steuerpflicht nicht an.

Zustandekommen des Valutavertrages

Wenn der BZ nicht Erbe ist, ist ein Schenkungsvertrag oder eine sonstige Versorgungsverpflichtung erforderlich.

Probleme können entstehen, wenn ein Schenkungsvertrag erst nach dem Tode des VN zustande kommen soll. Hier sind die unterschiedlichsten Konstellationen denkbar. Die Erben können das Angebot (das in der Bestimmung der Bezugsberechtigung zu sehen ist) bis zur Annahme durch den Bezugsberechtigten widerrufen. Dann werden die Erben bezugsberechtigt. Ein schon ausgezahlter Betrag wird kondiziert.

Pflichtteil, Pflichtteilsergänzung

Wenn der Erblasser eine Frau und zwei Kinder hinterlässt und seine Frau das gesamte Vermögen in Form einer Kapitallebensversicherungsleistung erhält, die er zu Lebzeiten bedient hat, ist zu unterscheiden:

Wenn seine Frau VN und BZ ist, er als VP die Beiträge bezahlt hat, muss der Kapitalertrag als Einnahme aus Kapitalvermögen versteuert werden. Weiterhin liegen Schenkungen vor, die zu Pflichtteilsergänzungsansprüchen der Kinder nach § 2325 BGB führen. Ausschlaggebend sind die gezahlten Beiträge. Die Versicherungsleistung gehört auch nicht zum Nachlass und ist somit nicht pflichtteilsrelevant.

Ist er VN und VP und seine Frau BZ, liegt ein steuerrechtlicher Erwerb von Todes wegen vor, obwohl der Erwerb außerhalb des Erbrechts erfolgt, siehe § 3 Abs.1 Ziff.4 ErbStG.

Es ist zu prüfen, ob auch hier ein Pflichtteilsergänzungsanspruch der Erben, § 2325 BGB, besteht. Entscheidend ist, ob eine Schenkung oder die Erfüllung einer unterhaltsrechtlich geschuldeten Altersversorgung vorliegt. Nach LG Göttingen (23.3.07, AZ: 4 S 6/06) ist das gesamte Vermögensverhältnis heranzuziehen, und es muss ausführlich begründet werden, dass dieses nicht für ein angemessenes Leben im Alter ausreicht. Nur dann liegt keine Schenkung vor.

Wenn eine Schenkung vorliegt, ist zu differenzieren, ob das Bezugsrecht widerruflich oder unwiderruflich war.

War das Bezugsrecht widerruflich, berechnet sich der Pflichtteilsergänzungsanspruch nach BGH, Urteil vom 28.4.10 unter Aufgabe der alten Rechtsprechung (AZ: IV 73/08), weder nach der Versicherungsleistung noch nach der Summe der vom Erblasser gezahlten Prämien, sondern nach dem Wert, den der Erblasser aus seinem Lebensversicherungsvertrag in der letzten Sekunde seines Lebens nach objektiven Kriterien hätte erzielen können. In aller Regel ist das der Rückkaufswert oder ein höherer Veräußerungswert.

Die im Valutaverhältnis zwischen dem VN und dem BZ vorliegende Schenkung hat zwar den gesamten Anspruch auf die Versicherungsleistung zum Gegenstand, jedoch handelt es sich um eine mittelbare Zuwendung. Hier muss der Schenkungsgegenstand nicht gleichzeitig auch der Gegenstand sein, der vermögensmindernd aus dem Vermögen des Schenkers fließt.

Aufgrund der Widerruflichkeit der Bezugsberechtigung erhält der Beschenkte erst mit dem Tod des VN einen Anspruch, und daher wird die Schenkung erst jetzt wirksam nach § 518 Abs.2 BGB. Auch die Frist des § 2325 Abs.3 BGB beginnt erst jetzt zu laufen. Mit dem Tode erhält der Beschenkte den Wert, den der Schenker noch hätte für sich verwenden können.

Wenn das Bezugsrecht unwiderruflich ist, erhält der Beschenkte schon mit Einräumung eine Rechtsposition. Hier ist der Schenkungsgegenstand die Summe der einzelnen Prämienzahlungen. Die Frist des § 2325 Abs.3 BGB beginnt jeweils mit der Zahlung zu laufen.

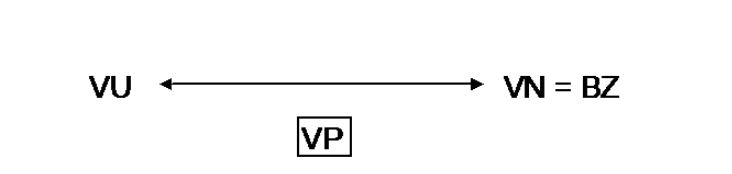

Welche Besonderheiten bestehen bei Lebensversicherungen auf den Todesfall wobei der Versicherungsnehmer auch Bezugsberechtigter ist?

Wenn der VN und der BZ dieselbe Person sind, liegt kein Vertrag zugunsten Dritter vor. Der Tod des VP ist nur Bedingung für die Zahlung des VU.

Müssen unentgeltlichen Zuwendungen angerechnet werden?

Wer unentgeltliche Zuwendungen erhält, muss diese in folgenden Fällen zur Anrechnung bringen:

- Vorempfänge beim Zugewinnausgleich nach § 1380 BGB,

- Vorempfänge beim Pflichtteil nach § 2315 BGB,

- Vorempfänge bei Abkömmlingen nach §§ 2050 ff BGB.

Im Einzelfall ist immer detailliert zu prüfen, ob eine Ausgleichung zu erfolgen hat. Eine Ausgleichung kann grundsätzlich angeordnet sein, oder nur dann, wenn der Erblasser es bestimmt oder der Erblasser kann eine grundsätzliche Anrechnungspflicht aufgehoben haben. Bitte immer im Gesetz nachschauen, welcher Fall vorliegt. Beispiel:

§ 2315 BGB: Anrechnung nur, wenn die Anrechnung angeordnet wurde.

§ 1380 BGB: Anrechnung im Zweifel immer, sofern der Wert von Gelegenheitsgeschenke überstiegen wird.

Die Durchführung des Ausgleiches bei Vorempfänge bei Abkömmlingen ist in §§ 2050 ff BGB geregelt. Danach ist ein so genannte Ausgleichungnachlass zu bilden (§ 2055 BGB).

1. Schritt: Alle ausgleichungspflichtigen Zuwendungen sind dem Nachlass hinzuzurechnen.

Dabei bestimmt sich der Wert der Zuwendungen nach der Zeit, zu der sie erfolgt ist. 100.000 DM waren 1960 mehr wert als heute 50.000 €. Daher müssen die heutigen 50.000 € in dem Maße erhöht werden, wie die Lebenshaltungskosten gestiegen sind, so dass theoretisch heute die gleiche Leistung erkauft werden kann wie damals.

Es erfolgt somit eine Indexierung nach der Formel: Zuwendungswert multipliziert mit dem Lebenshaltungsindex im Zeitpunkt der Erbauseinandersetzung, geteilt durch Lebenshaltungsindex im Zeitpunkt der Zuwendungen.

2. Schritt: Der Ausgleichserbteil wird anhand des fiktiven Nachlasses ermittelt.

3. Schritt: Von diesem Ausgleichserbteil hat jeder Abkömmling diejenigen Zuwendungen, die er auszugleichen hat, in Abzug zu bringen.

Die Verpflichtung zur Ausgleichung spielt insbesondere eine Rolle, wenn der Erblasser diese Ausgleichung vorzunehmen hat oder wenn der Ehegatte ausschlägt und ein konkreter Zugewinnausgleich zu erfolgen hat.

Praxisnäher dürfte jedoch der Fall sein, dass der Erblasser unentgeltliche Zuwendungen geleistet hat.

In diesem Fall hat der Empfänger den Ausgleich zu leisten. Relevant ist dies bei der Überprüfung von Pflichtteilsansprüchen des zu Enterbenden, Zugewinnansprüche des Ehegatten oder Ausgleichsansprüche der Abkömmlingen.

Insbesondere ist zu überlegen, ob geleistetes Vermögen auch nachträglich anrechenbar gemacht werden kann. Da die Anrechenbarkeit i. d. R. bei Übertragung des Vermögenswertes erklärt werden muss, muss eine Anrechnungspflicht im Nachhinein vereinbart werden, wenn das Gesetz keine nachträgliche einseitige Bestimmung zulässt. Dies ist jedoch nur durch Spezialregelungen möglich, wie ein Vermächtnis zugunsten der anderen und ein Pflichtteilsverzicht (notarielle Beurkundung erforderlich).

Welche Formalien gibt es bei der letztwilligen Verfügung?

Der Gesetzgeber sieht für die formelle Wirksamkeit eines Testaments Testierfähigkeit und Einhaltung des Formzwanges an. Die Testierfähigkeit ist so ausgestaltet, dass anders als bei der Geschäftsfähigkeit kein Platz für Interpretationen bleibt. Auch die Formvorschriften sind streng. In der ursprünglichen Fassung des BGB war der Formzwang noch deutlich strenger und wurde erst durch das Gesetz über die Errichtung von Testamenten und Erbverträgen vom 31.7.38 in mehreren Punkten gelockert. Ursprünglich war die eigenhändige Angabe über Zeit und Ort der Errichtung zwingend vorgeschrieben. Das Gesetzgebungsverfahren wurde maßgeblich von Adolf Hitler beeinflusst, nachdem dieser im Frühjahr 1938 ein Testament auf einem amtlichen Briefbogen aufgesetzt hatte und ihm mitgeteilt worden war, dass diese letztwillige Verfügung nicht der gesetzlichen Form entspreche, da er die Ortsangabe nicht eigenhändig geschrieben habe. Hitler habe sich an den Kopf gefasst und sich gefragt, ob das denn noch Recht sein könne, wenn noch nicht einmal das Testament des Reichskanzlers den gesetzlichen Vorschriften genüge. Eine derartige Rechtsauffassung sei ein „absoluter Rechtsschwindel“, aus dem man unbedingt wieder herauskommen müsse. Daraufhin wurde das BGB geändert.

Was ist Testierfähigkeit?

Testierfähigkeit ist die Fähigkeit, ein Testament wirksam zu richten, zu ändern oder aufzuheben.

Ist ein Minderjähriger testierfähig?

Die Testierfähigkeit des Minderjährigen ist ein Unterfall der Geschäftsfähigkeit. Dies ergibt sich aus § 2229 Abs. 2 BGB, der die Anwendung des § 111 BGB auf die Testamentserrichtung ausschließt.

Testierfähigkeit verlangt die Vollendung des 16. Lebensjahres.

Allerdings ist die handschriftliche Errichtung nach § 2247 Abs. 4 BGB nicht möglich, wodurch es bei einem öffentlichen Testament in der Form der mündlichen Erklärung gegenüber dem Notar oder durch Übergabe einer offenen Schrift an diesen verbleibt, siehe § 2233 Abs. 1 BGB.

Das Testament eines Minderjährigen wird mit Erreichen seiner Volljährigkeit nicht automatisch wirksam. Er muss es in der Form des § 2247 BGB zumindest bestätigen. Das Gleiche gilt für den zunächst Leseunfähigen, der später lesen lernt.

Wann ist man testierunfähig?

Testierfähigkeit wegen krankhafter Störung der Geistestätigkeit, Geistesschwäche oder Bewusstseinsstörung. Allerdings reicht der objektiven Befund des Zustandes nicht aus, sondern der Zustand ein solches Ausmaß haben, dass der Kranken nicht in der Lage ist, die Bedeutung einer Willenserklärung einzusehen und nach dieser zu handeln. Die Voraussetzungen unterscheiden sich von § 104 Nr. 2 BGB, der allgemeinen Geschäftsunfähigkeit.

Im Erbscheinsverfahren hat das Nachlassgericht von Amts wegen zu ermitteln, ob Testierfähigkeit vorlag. Hier müssen alle erkennbaren Umstände berücksichtigt und im Zweifel ein Sachverständigengutachten eingeholt werden.

Bei der Erstellung des Testaments kann die Frage der Testierfähigkeit ungeklärt sein. Hier hat der Berater zu überlegen, wie er vorgeht. Derjenige, der sich auf die Testierunfähigkeit beruft, muss diese beweisen, da grundsätzlich von einer Testierfähigkeit ausgegangen wird. Wenn die Testierfähigkeit nicht ohne Probleme festgestellt werden kann, würde sich empfehlen, ein Attest eines Facharztes einzuholen und dies dem Testament beizufügen. Auch der Rechtsanwalt kann eine Stellungnahme abgeben und diese dem Testament beifügen.

Kann der Erblasser Geschriebenes nicht lesen (Analphabet, der Sprache nicht mächtig, blind), so kann das Testament nach § 2233 Abs. 2 BGB nur durch Erklärung gegenüber dem Notar errichtet werden. Ist der Erblasser auch noch stumm, kann er u.U. kein Testament errichten.

Im Beurkundsgesetz sind spezielle Vorschriften für Beteiligung behinderter Personen enthalten: §§ 22-35 BeurkG.

Wie ist ein eigenhändiges Testament zu errichten?

§ 2247 BGB enthält in Absatz 1 die zwingenden Voraussetzung: eigenhändig geschrieben und eigenhändig unterschrieben.

In Abs. 2 und 3 ist enthalten, welche weiteren Erklärungen angegeben werden sollen: Zeit der Errichtung, Ort der Errichtung, Vornamen und Familienname bei der Unterschrift.

Die fehlende Relevanz bei Nichtanwendung von Sollvorschriften oder Empfehlungen ist nur in Anknüpfung an den früheren Rechtszustand verständlich. Danach wurden viele Testamente durch die Rechtsprechung als unwirksam erklärt, sodass der Gesetzgeber versucht hat, in § 2247 BGB durch Mindestanforderungen dem Willen des Erblassers möglichst zum Erfolg zu verhelfen.

Die eigenhändige Niederschrift weist auf den Testierenden als Urheber hin, während die Unterschrift den Urheber identifiziert und deutlich macht, dass es sich um ein verbindliches Testament und nicht bloß um einen Entwurf handelt.

Der vorhandene Testierwille grenzt das Testament von möglicherweise formwahrenden Entwürfen ab.

Ernstlich testieren will, wer den Verbleib seines Vermögens in dem Bewusstsein regelt, die Erklärung würde als Testament angesehen werden und als solches Wirksamkeit erlangen können.

Der Erblasser muss das Schriftstück seinem ganzen Inhalt nach persönlich anfertigen. Um die Echtheit des Testaments zu gewährleisten, geht das Erfordernis über § 126 BGB hinaus.

Der Erblasser muss die Schriftzüge selber formen (mit z. B. der Hand, dem Mund oder dem Fuß), wenn infolge ein individuelles Schriftbild des Urhebers zum Ausdruck kommt. Selbst das ist jedoch nicht mehr erforderlich, wenn der Erblasser beim Schreiben unterstützt wird. Der Helfer darf die Hand oder den Arm halten, nicht aber führen (dadurch den Schreibvorgang ohne oder gegen den Willen des Erblassers bestimmen). Entscheidend ist, dass die Schriftzüge auf dem Willen des Erblassers beruhen.

Die Blindenschrift enthält keine typischen Schriftzüge und ist daher nicht geeignet.

Das Schriftstück braucht weder als Testament überschrieben zu sein, noch muss es sich inhaltlich auf letztwillige Verfügungen beschränken. Ausschlaggebend ist allein, dass es sich durch Auslegung ermitteln ist, dass der Erblasser seinen letzten Willen niederschreiben wollte.

Handschriftliche Briefe, Postkarten, Texte in Reimform oder ähnliche Gestaltungen sind grundsätzlich zulässig. Allerdings ist besonderer Sorgfalt auf die Feststellung des Testierwillens in Abgrenzung zu sonstigem (z. B. Entwürfe, Scherze) zulegen.

Die Fälle der entschiedenen Besonderheiten ist unendlich. Beispiele:

- Die Erbfolge mittels Pfeildiagramme erfüllt nicht das Schriftformerfordernis. Der Zweck der Schriftform wäre durch Diagramme nicht erfüllt (OLG Frankfurt, NJW-aktuell 38/2013).

- Mittels Blaupause hergestellte Durchschriften eines eigenhändigen Testaments gelten als eigenhändig geschrieben (BGH 47, 68; BayObLG FamRZ 1994, 658).

- Mittels Blaupause hergestellte Durchschrift kann durch einen nachträglichen Zusatz zur Urschrift eines neuen eigenhändigen Testaments werden (BayObLG FamRZ 1986).

- Fotokopien sind kein eigenhändiges Testament, der die Schriftzüge nicht unmittelbar von dem Schreiber selbst geformt sind.

- Änderungen letztwilliger Verfügungen gelten nach § 2255 S. 2 BGB als Widerruf (BayObLG FamRZ 1987, 98), wobei diese sehr differenziert betrachtet werden muss. Es kann eine Einzelregelung durch eine Veränderung widerrufen werden oder das gesamte Testament.

- Ein Testament kann nicht durch eine handschriftliche Bezugnahme auf ein mit dem Computer geschriebenes Schriftstück erfolgen (BGH JR 1981, 23).

Problematisch sind insbesondere auch Änderungen oder Nachträge von Testamenten. Diese können in verschiedener Weise erfolgen. Das Testament braucht nicht in einem Zuge errichtet zu werden, so dass der Erblasser das Testament jederzeit modifizieren kann. Auch hier ist jeder Fall einzelnen zu bewerten:

- Bloße Korrekturen von Schreib- oder Rechenfehlern sind ohne weiteres möglich.

- Nachträge müssen nicht gesondert unterschreiben werden, wenn er sie von der vorhandenen Unterschrift gedeckt sind und das äußere Erscheinungsbild der Urkunde dem nicht entgegensteht (BGH NJW 1974, 1083).

- Erklärungen auf einem bereits widerrufenen Testament bedürfen einer erneuten Unterzeichnung.

- Im Unterschied zum Errichten muss ein Widerruf durch Ausstreichen oder Radieren nicht unterschrieben werden, siehe § 2255 BGB.

Der Erblasser soll mit seinem Vor- und Familiennamen unterschreiben, siehe Abs. 3. Es genügt aber jede sonstige Unterzeichnung, wenn kein Zweifel an der Identität besteht. So kann die Bezeichnung der Verwandtschaftsbeziehung ausreichen, z. B. „Vater“ oder der Vornamen mit Verwandtschaftszusatz, z. B. „Onkel Otto“, oder ein Kosename. Leserlich braucht die Signatur nicht zu sein, es muss lediglich eine Identifizierung möglich sein.

Identitätserklärungen am Anfang des Testaments oder sonstige Erklärungen innerhalb des Textes ersetzen die Unterschrift nicht.

Die Anforderungen an die räumliche Anordnung der Unterschrift orientieren sich an deren Zweck. Eine Oberschrift ist keine Unterschrift, das sich der Testierende zum Erklärungsinhalt bekennen soll. Nach diesem Kriterium ist zu ermitteln, ob andere Gestaltungen als Unterschrift anerkannt werden. Beispiele:

- Ist die Seite komplett geschrieben, kann die Unterschrift neben den Text, quer darüber oder auf der Rückseite stehen (BayObLG FamRZ 1986, 728; LG Konstanz NJWE-FER 2001, 180).

- Ausnahmsweise kann ein an anderer Stelle stehender Text von der Unterschrift gedeckt sein, wenn das Testament ohne die diese Stelle lückenhaft, unvollständig oder nicht durchführbar wäre und der wirkliche Wille des Erblassers nur aus beiden Erklärungen ersichtlich wird (BayObLG 2003, 352).

- Sind dies einzelne lose Seiten, können sie nur dann als einheitliche Verfügung angesehen werden, wenn sie ihrem Inhalt nach zusammengehören und dadurch eine inhaltlich untrennbare Urkunde bilden. Die Zusammengehörigkeit muss sich durch inneren Zusammenhang, fortlaufenden Text, Nummerierung oder sonstige typische Zeichen feststellen lassen (LG München FamRZ 2004, 1905).

- Eine eigenhändig geschriebene, aber nicht unterschriebene Anlage wird dann zum Testamentsbestandteil, wenn auf diese im Testament Bezug genommen wird.

- Die Unterschrift kann auf dem verschlossenen Umschlag erfolgen, wenn sie nach dem Willen des Erblassers und nach der Verkehrsauffassung den Abschluss der im Umschlag befindlichen Erklärungen darstellt (BayObLG ZEV 1994, 40).

Zeit- und Ortsangaben sind für die Gültigkeit unwesentlich. Es schaden auch mechanisch hergestellte Angaben nicht. Bedeutsam werden sie erst bei Zweifeln nach Abs. 5, wenn mehrere Testamente vorhanden sind. Lässt sich die fehlende Angabe nicht auf andere Weise erbringen, ist das undatierte Testament ungültig. Mehrere letztwillige Verfügungen gleichen Datums gelten als gleichzeitig errichtet, wenn keine andere Errichtungszeit bestimmt werden kann. Sie sind wirksam, soweit sie sich nicht widersprechen. Widersprechen sie sich, sind sie im Umfang des Widerspruchs unwirksam und der Rest bestimmt sich nach § 2085 BGB.

Die Wirksamkeit des Testaments muss in einem Rechtsstreit derjenige beweisen, der Rechte aus dem Testament herleiten will.

Im Erbscheinsverfahren wird nach § 2358 BGB von Amts wegen ermittelt. Das Gericht kann selbst einen Schriftvergleich vornehmen und sich seine Einschätzung nach freier Überzeugung verlassen. Ist allerdings das Ergebnis nicht eindeutig, ergibt sich die Pflicht zur förmlichen Beweisaufnahme.

Wie wird ein Öffentliches (notarielles) Testament erstellt?

Dem Erblasser stehen drei Errichtungsformen zur Auswahl:

- Erklärung des letzten Willens

- Übergabe einer offenen Schrift

- Übergabe einer verschlossenen Schrift.

Die Formen können auch miteinander verbunden werden, indem der Erblasser zu einer übergebenen Schrift noch Erklärungen abgibt oder während der Erklärung auf eine übergebene Schrift verweist.

Die Erklärung erfordert nicht, dass der letzte Wille im Detail erklärt wird. Es genügt, ein eindeutiger Hinweis auf einen vorliegenden Text als letzter Wille. Dieser Text kann auch von einem Dritten erstellt worden sein.

Die „Erklärung kann auch in jeder anderen Form erfolgen, die eine zuverlässige Verständigung ermöglicht, wie z. B. Gebärdensprache Zeichen, Kopfnicken, Wimpernschlag. Es sind die besonderen Vorschriften des Beurkundungsgesetzes zu beachten.

Auch bei der Unterschrift vor dem Notar gelten die Ausführungen zur eigenhändigen Unterschrift.

Zum Errichtungsakt gehört jeweils die Niederschrift und deren Verlesung, Genehmigung und Unterzeichnung, siehe § 13 BeurkG.

Testament durch Übergabe einer offenen Schrift

Das Schriftstück kann von einem Dritten erstellt sein. Der Inhalt kann in einer fremden Sprachen und auch chiffriert sein (wenn der Code beigefügt ist). Es muss nur klargestellt sein, dass der Testierende selbst den Inhalt kennt und diesen auch will.

Die Übergabe der Schriften erfolgt nicht durch Übergabe i. S. des Sachenrechts, es genügt, wenn sich der Erblasser als Besitzer fühlt, weil er in der Lage ist, die Schrift an sich zu nehmen, wenn der Notar die Schrift mit dem Willen des Erblassers übernimmt, und wenn der Akt nach außen deutlich wird.

Der Notar erstellt ein Protokoll, das der Erblassern unterschreibt. Die Genehmigung kann der Nachweis für den Willen sein, dass der Übergebende den Inhalt der Schrift als Testament wünscht.

Testament durch Übergabe einer verschlossenen Schrift

Grundsätzlich wird die verschlossene wie die offene Schrift übergeben. Der Notar darf vom Inhalt keine Kenntnis nehmen. Er hat jedoch das Recht, den Erblasser zu befragen und auf Bedenken hinzuweisen. Dies kann wegen der fehlenden Personen nach § 27 BeurkG sinnvoll sein.

Wenn der Erblasser den Inhalt selber nicht kennt, kann das Testament nach § 2065 Abs. 2 BGB unwirksam sein, da der Testierenden nach §§ 2064, 2065 BGB einem Dritten die Bestimmung der Erbfolge überlassen hat.

Ein Formverstoß führt zur Nichtigkeit des öffentlichen Testaments, auch wenn dies versehentlich erfolgte. Es ist allerdings dann zu prüfen ob die übergebenen Schrift als privatschriftliches Testament Wirkung entfalten kann. Dazu müssen allerdings die Voraussetzungen nach § 2247 BGB vorliegen.

Wie können Testamente verwahrt werden?

Seit dem 1.1.12 gibt es das zentrale Testamentsregister (ZTR). Hier werden Verfügungen von Todes wegen und sonstige erbfolgerelevante Urkunden registriert, welche vor einem deutschen Notar errichtet wurden oder in gerichtliche Verwahrung gelangten. Zur korrekten Registrierung müssen neben den vollständigen Personaldaten auch noch der Geburtsort, das Geburtsstandesamt und die Geburtsregisternummer vorgelegt werden. Die Registrierung kostet 15 - 18 €.

Was ist ein gemeinschaftliches Testament?

Das gemeinschaftliche Testament enthält letztwillige Verfügungen von Ehegatten oder (nach § 10 Abs.5 S.1 LPartG) von eingetragenen Lebenspartnern.

Ein gemeinschaftliches Testament kann in jeder beliebigen Formen errichtet werden. Dabei können die Testierenden auch unterschiedliche Testamentsformen wählen. Zusätzlich zur eigenhändigen Errichtung nach § 2247 BGB stellt § 2267 BGB eine Erleichterung zur Verfügung.

Da keine besonderen Vorschriften bestehen, wann bei einer üblichen Testamentserrichtung (z. B. zwei getrennte Urkunden) ein gemeinschaftliches Testament vorliegt, muss ein Errichtungszusammenhang Bestehen.

Bei einer sukzessiven Testamentserrichtung ist Voraussetzung, dass die spätere Beitrittserklärung und Herbeiführung der gemeinschaftlichen Verfügung im Zeitpunkt der Errichtung des ersten Testaments bereits vorhanden war. Wird der Entschluss des anderen Ehegatten zur gemeinschaftlichen Verfügung erst später gefasst, so kann keine sog. nachträgliche Vergemeinschaftung stattfinden, siehe unten.

Reichte es aus, wenn nur einer das gemeinschaftliche Testament schreibt?

Nur einer muss schreiben und unterschreiben, während der andere nur unterschreiben muss.

Die Unterschriften müssen beide so platziert sein, dass sie sämtliche Verfügungen der Ehegatten decken.

Es genügt auch die Abgabe einer Beitrittserklärung auf einem gesonderten Blatt.

Auch hier sind die unterschiedlichsten Problemfälle entschieden. Da eine zusätzliche Form möglich ist, sind natürlich auch zusätzliche Unklarheiten möglich.

Beispiele:

- Es ist nicht ausreichend, wenn ein Ehegatte auf demselben Blatt erst seine eigenen Verfügungen und dann die des anderen niederschreibt und die Ehegatten aber nur jeweils ihre eigenen Verfügungen unterschreiben (BGH NJW 1958, 547). Ausreichend wäre, wenn einer beide Verfügungen unterschrieben hätte.

- Es ist nicht ausreichend, wenn einer nur zur Kenntnisnahme unterschreibt, da hier der Testierwille fehlt. Auch nicht, wenn die Verfügung des anderen nur gebilligt oder akzeptiert oder als „richtig“ bewertet wird.

- Wenn Nachträge erfolgen, müssen auch diese vom anderen Ehegatten bestätigt werden, bzw. die eigene Verfügungen muss auch im Hinblick auf die Änderung noch gewollt sein. Es ist daher zu empfehlen, dass nochmals unterschrieben wird.

- Formmängel führen zur Ungültigkeit des gemeinschaftlichen Testaments. Ob die vorhandenen Erklärungen dann als Einzeltestamente aufrechterhalten werden können, hängt nach § 140 BGB davon ab ob die Formvorschriften für ein Einzeltestamente eingehalten wurden und ob die Testierenden die Einzeltestament auch so gewollt hätten, wenn sie die Unwirksamkeit der gemeinschaftlichen Verfügungen gekannt hätten.

Beispiele:

- Ist die Haupterklärung des einen Ehegatten wegen fehlender Unterschrift nichtig, so kann die eigenhändig geschriebene und unterschriebene Beitrittserklärung des anderen Ehegatten nicht als Einzeltestament aufrechterhalten werden (BayObLG NJW 1969, 797). „Das ist auch mein Wille“ ist kein formgerechtes Einzeltestament.

- Umgekehrt ist dies jedoch möglich. Wenn die Beitrittserklärung noch nicht erfolgt ist (unterschrieben wurde), kann die Haupterklärung als Einzeltestament aufrecht erhalten werden (BGH NJW-RR 1987, 1410). Allerdings muss auch hier festgestellt werden, dass der Erblasser seine Erklärung als Einzeltestament auch gewollt hätte. Dazu ist § 2084 BGB nicht anwendbar.

Gibt es weitere Testamentsformen?

Wenn der Erblasser nicht in der Lage ist, ein Testament vor einem Notar zu errichten oder er ist auf offener See, kann er ein Nottestament vor dem Bürgermeister, vor drei Zeugen oder auf See errichten. Je nach Art des Nottestaments sind weitere Voraussetzungen nötig.

Die frühere Formstrenge bei den Nottestamenten ist gelockert worden, da die mit der Abfassung solcher Testamente betrauten Personen die anzuwendenden Formvorschriften i. d. R. nicht ausreichend beherrschen, und die Umstände, unter denen solche Testamente aufgenommen werden, eine genaue Einhaltung von Formvorschriften oftmals erschweren. Es ist daher auch nicht erforderlich, sich die Wirksamkeitsvoraussetzungen und die einzelnen Formvorschriften zu merken. Unabhängig davon, dass das auch gar nicht geht, ist es ausreichend, die Voraussetzungen im Einzelfall nachzulesen. Jeder hat Verständnis dafür, dass der Rechtsanwalt die Voraussetzungen einer Testamentsform, die so gut wie nie vorkommt, nicht auswendig weiß.

Nottestamente behalten nur drei Monaten lang Gültigkeit. Der Erblasser soll auf diese Weise veranlasst werden, ein „ordentliches“ Testament zu errichten. Allerdings beginnt die Dreimonatsfrist erst zu laufen, wenn der Erblasser in der Lage ist, ein Testament vor dem Notar zu errichten, siehe § 2252 BGB.

Was ist ein Nottestament vor dem Bürgermeister?

Das Bürgermeistertestament ist ein öffentliches Testament

Voraussetzungen für die Gültigkeit ist:

Absperrung des Aufenthaltsortes nach § 2250 Abs. 1 BGB,

oder wenn entweder objektiv zu besorgen ist, dass der Erblasser früher sterben werde, als ein Testament vor einem Notar errichtet werden kann,

oder wenn der Erblasser die Besorgnis des Todes lediglich subjektiv hegt.

Weiterhin, dass ein Notar nicht erreichbar ist oder zwar erreichbar ist, aber nicht tätig werden will.

Wenn die Voraussetzungen nicht vorliegen, ist ein Nottestament nicht möglich.

Die Formvorschriften in § 2249 BGB sind kompliziert und i. d. R. nicht bekannt. Daher ist davon auszugehen, dass Formverstöße auf jeden Fall eintreten werden. Um die Möglichkeit eines Nottestaments nicht von vornherein auszuschließen, müssen Formverstöße unbeachtlich bleiben, was auch regelmäßig der Fall ist.

Folgende Formverstöße sind jedoch nicht heilbar und führen zur Nichtigkeit des Testaments:

- Urkundsperson mit dem Erblasser verheiratet oder in gerader Linie verwandt ist, siehe § 2249 Abs. 1 S. 4 BGB i.V.m. § 6 Abs. 1 BeurkG.

- Es werden zur Errichtung nicht zwei Zeugen hinzugezogen, die fortwährend anwesend sind.

- Es wird keine Niederschrift aufgenommen.

- Die Niederschrift wird nicht verlesen und genehmigt (BayObLG 1979, 232).

- Die Niederschrift wird vom schreibfähigen Erblasser oder von der Urkundsperson nicht unterschrieben wird.

- Die Niederschrift enthält nicht die Erklärungen des Erblassers oder bestätigen nicht die Übergabe einer Schrift.

- Teilunwirksamkeit, wenn die Urkundsperson, ein Dolmetscher oder einer der Zeugen bedacht oder als Testamentsvollstrecker eingesetzt ist, siehe § 2249 Abs. 1 S. 3 BGB.

Was ist ein Nottestament vor drei Zeugen?

Das Dreizeugentestament ist ein privates Testament, da keine Befugnisse i.S.v. § 415 ZPO wahrgenommen werden. Voraussetzungen für die Gültigkeit ist:

- Absperrung des Aufenthaltsortes,

- oder die nahe Todesgefahr (entweder objektiv oder subjektiv)

- oder das Befinden auf einer Seereise.

Die Umstände dürfen in allen Fällen die Errichtung eines öffentlichen Testaments vor einem Notar oder einer Urkundsperson i.S.v. § 2249 nur erschwert oder gar nicht zulassen. Auch hier sind in § 2250 Abs. 3 die entsprechenden Formvorschriften einzuhalten, wobei die Formen gegenüber den öffentlichen Testamentsformen eingeschränkt ist:

- Der Erblasser kann den Zeugen keine offene oder verschlossene Schrift übergeben.

- Der Erblasser muss seinen letzten Willen vor den Zeugen mündlich erklären.

Auch hier sind die meisten Verstöße gegen Formvorschriften unbeachtlich, wobei folgende Formverstöße nicht heilbar sind und zur Nichtigkeit des Testaments führen:

- Der letzte Wille ist nicht vor allen Zeugen erklärt, verlesen und genehmigt worden.

- Die Zeugen haben nicht nur Überwachungsfunktion, sondern sind Urkundspersonen, wodurch sie unterschreiben müssen. Allerdings gibt es hier mannigfaltige Ausnahmen, um die Wirksamkeit des Testaments zu retten.

Was ist ein Nottestament auf See?

Das Nottestament auf See ist auch ein privates Testament, da auch hier keine Befugnisse i.S.v. § 415 ZPO wahrgenommen werden. Voraussetzung ist allein, dass der Erblasser sich auf einer Seereise außerhalb eines inländischen Hafens an Bord eines deutschen Schiffes befindet. Der Eigentümer muss als Deutscher berechtigt sein, die deutsche Flagge zu führen. Ob auch Ausflugsfahrten auf einem „Butterschiff“, kurze Vergnügungsfahrten, kurze Fischereifahrten o. ä. geeignet sind, bestimmt sich nach Sinn und Zweck der Norm.

Das Seetestament ist ein besonderer Fall des Dreizeugentestaments, siehe den Verweis auf § 2250 Abs. 3 BGB.

Was kann nicht vererbt werden?

Grundsätzlich ist der Nachlass (positives und negatives Vermögen) vererbbar und geht nach dem Grundsatz der Universalsukzession (Von-Selbst-Erwerb) im Erbfall auf die gesetzlichen oder gewillkürten Erben ohne weiteres Zutun von irgendjemand über. Im Einzelfall können jedoch einzelne Nachlassgegenstände anders behandelt werden, sei es dass sie unvererbbar sind, sei es dass sie auf Grund einer Nachlassspaltung nach anderen Regelungen behandelt werden.

Sonderfälle:

- Vererbung von freiberuflichen Praxen, z. B. Arztpraxis oder Rechtsanwaltskanzlei. Der Erbe ist hier, sofern er selbst nicht über die Zulassungsvoraussetzungen verfügt, grundsätzlich nicht in der Lage, diese fortzuführen.

- Das Recht zur Totenfürsorge ist nicht vererblich. Diese steht nicht den Erben, sondern den nahen Angehörigen des Erblassers zu (BGH FamRZ 1978). Eine Erklärungen im Testament ist sowieso fehl am Platz, da eine Eröffnung des Testaments erst nach der Beisetzung erfolgt. Der Erblasser hat hier außerhalb des Testaments eine Verfügung zu treffen und diese direkte dem Bedachten zukommen lassen.

- Die körperlichen Reste des Erblassers, wie der Leichnam, das Skelett und die Asche des Erblassers sind unvererblich. Sie sind nach Herkommen und Sitte Sinnbilder der Totenverehrung, die die Familie dem Andenken der Persönlichkeit des Verstorbenen entgegenbringt, und daher dem Rechtsverkehr entzogen.

- Familienrechtliche Sorge-, Erziehungs- und Verwaltungsrechte (§§ 1626 I, 1631, 1421 BGB) sind mit allen aus ihnen hervorgehenden Einzelbefugnissen unvererblich.

- Höchstpersönliche Rechte, die Mitgliedschaften in Vereinen oder sonstige Rechte, wie z. B. Recht auf Verschwiegenheit, Geheimhaltung und Unterlassung. Hier ist allerdings eine differenzierte Betrachtungsweise insofern erforderlich, als dass dem Erblasser unterstellt werden kann, dass die zwingend erforderliche Wahrnehmung auch durch den Erben vorgenommen werden kann, z. B. Einsicht in Krankenunterlagen wegen Schadenersatzsprüche aus Behandlungsfehler.

- Anspruch auf Geldentschädigung wegen Verletzung des Persönlichkeitsrechts ist nicht vererblich, BGH, Urteil vom 29.04.2014 - VI ZR 246/12. Das Gericht verweist auf den Genugtuungsgedanken, der bei einer Geldentschädigung im Vordergrund stehe. Versterbe der Betroffene vor Erfüllung seines Anspruchs, verliere dieser an Bedeutung. Allerdings ist noch offen, ob das gleiche gilt, wenn die Forderung rechtshängig ist.

- Bezugsrechte aus einer Lebensversicherung oder sonstigem Vertrag zu Gunsten Dritter, wenn der Tod des Erblassers Voraussetzung für die Leistungen ist und der Dritte als Bezugsberechtigte unwiderruflich eingesetzt, siehe § 159 Abs. 3 VVG.

- Erbrechtliche Positionen sind grundsätzlich vererblich. Anders, wenn der Erblasser nur Vorerbe geworden ist. Vererblich sind dann gegebenenfalls Aufwendungs- und Erhaltungsersatzansprüche nach §§ 2124 Abs. 2, 2125 Abs. 2 BGB.

- Weiterhin, wenn der Erblasser einzelne Vermögensgegenstände als Vorvermächtnisnehmer erhalten hat. In diesen Fällen erfolgt zwar keine dingliche Trennung, wie bei der Vor- und Nacherbschaft, allerdings besteht ein schuldrechtlicher Anspruch des Nachvermächtnisnehmers auf Herausgabe dieser Gegenstände.

- Hier können auch einzelne Vermögensgegenstände, zumeist Immobilien, mit Rückforderungsansprüchen zugunsten der Übergeber belastet sein, für den Fall, dass der Erblasser als Übernehmer vor dem Übergeber verstirbt. In diesem Fall besteht dann eine faktische Unvererbbarkeit.

- Familienrechtliche Unterhaltsansprüche erlöschen grundsätzlich mit dem Tode des Verpflichteten und des Berechtigten. Allerdings geht die Unterhaltspflicht nach § 1586 b BGB gegenüber dem geschiedenen Ehegatten auf den Erben über. Begrenzt ist dieser Anspruch jedoch der Höhe nach auf den fiktiven Pflichtteil, den der unterhaltsberechtigte Ehegatte erhalten hätte, wenn er nicht geschieden worden wäre.

- Unvererblich sind Nießbrauch, beschränkte persönliche Dienstbarkeiten (§§ 1061, 1090 Abs.2 BGB), Reallasten, die erkennbar trotz ihrer vermögensrechtlichen Bedeutung an die Person des Berechtigten gebunden sind, wie Altenteilsrechte.

Was sind Pflichtteilsrechte?

Das Pflichtteilsrecht bestimmt dem Grundsatz nach, dass den Abkömmlingen des Erblassers, den Eltern und dem Ehegatten das Erbrecht nicht grundsätzlich entzogen werden kann. Sie müssen mit der Hälfte des Wertes der gesetzlichen Erbschaft in Geld abgefunden werden.

Neben der vermögensrechtlichen Einschränkung, dass ein bestimmter Wert des Nachlasses an pflichtteilsberechtigte Personen auszukehren ist, bringt das Pflichtteilsrecht über § 2306 Abs. 1 S. 1 BGB auch eine gestalterische Einschränkung mit sich.

Soweit der Pflichtteilsberechtigte als Erben berufen ist, kann er das Erbe ausschlagen und den Pflichtteil verlangen, wenn sein Erbteil wie folgt belastet ist: Testamentsvollstreckung oder Teilungsanordnung oder Vermächtnis oder Auflage oder Vorerbschaft eines anderen.

Wenn eine dieser Gestaltungsformen gewählt werden soll, muss der Erblasser immer damit rechnen, dass der Pflichtteilsberechtigte ausschlägt und den Pflichtteil verlangt.

Bis zum 1.1.2010 hatten in § 2306 BGB, noch einen anderen Inhalt, der für Erbschaften vor dem 1.1.2010 weiterhin Anwendung findet. Nach § 2306 Abs. 1 S. 1 BGB gelten diese Beschränkungen und Beschwerungen als nicht angeordnet, wenn der hinterlassen Erbteil der Hälfte des gesetzlichen Erbteils nicht überstieg. Wenn der pflichtteilsberechtigte Erbe somit nur ein Erbquote in Höhe seines Pflichtteils erhalten hat, hat der diese auch beschwerdefreien erhalten. Ansonsten konnte (bzw. musste) er ausschlagen und den Pflichtteil verlangen. Dabei bestand noch die Besonderheit, dass der Erbteil nach der so genannten Quotentheorie (Höhe der Erbquote) bestimmt wurde. Die Quotentheorie findet aber dann keine Anwendung, wenn zur Berechnung des Pflichtteils Werte zu berücksichtigen sind, die aufgrund lebzeitiger Vorempfänge nach § 2315 BGB oder bei Anwendung der Ausgleichungsvorschriften gem. §§ 2050, 2316 BGB zu einer Modifizierung des Pflichtteilsanspruchs führen. In diesem Falle ist nach der Werttheorie vorzugehen, nach der der tatsächliche Wert des Erbteils nach vollzogener Ausgleichung ausschlaggebend ist.

Bei der zukünftigen Testamentsgestaltung spielt diese Differenzierung keine Rolle mehr. Es sind somit zwei Fälle zu unterscheiden:

Der gesetzlichen Erben kann grundsätzlich enterbt werden. In diesem Falle steht ihm ein Pflichtteil in Form eines Geldzahlungsanspruch zu. Will der Erblassern somit nur erreichen, dass der Enterbte kein Mitspracherecht in der Erbengemeinschaft hat, so reicht eine Enterbung aus. Will der Erblasser allerdings erreichen, dass der Enterbte auch keinen Geldzahlungsanspruch erhält, so gibt es hier folgende Möglichkeiten:

Können Pflichtteile entzogen werden?

Das Recht zur Pflichtteilsentziehung ist ein Gestaltungsrecht des Erblassers, das er nur durch letztwillige Verfügung (§ 2336 Abs. 1 BGB), daher nur persönlich ausüben und auf das er nicht verzichten kann, § 2302 BGB. Es kann aber schon zu seinen Lebzeiten erlöschen, insbesondere durch Verzeihung, § 2337 BGB: ein nach außen kundgemachte Entschluss des Erblassers, aus den erfahrenen Kränkungen nichts mehr herleiten und über sie hinweggehen zu wollen. Dieser Entschluss kann durch formlose, schlüssige Handlung sowie durch Widerruf der Entziehung durch letztwillige Verfügung geäußert werden. Es genügt, dass die Kränkungsempfindung fortgefallen ist.

Können Pflichtteile beschränkt werden?

Die Beschränkung des Pflichtteilsrechts in guter Absicht ist nicht als Strafe zu verstehen, sondern erfolgt im wohlverstandenen Eigeninteresse des pflichtteilsberechtigten Abkömmlings oder seiner Familie. Sie ist also nicht gegenüber Eltern und Ehegatten möglich. § 2338 BGB geht dem § 2306 BGB vor, so dass eine Ausschlagung nach § 2306 BGB trotz der Beschränkung nicht möglich ist.

Die Beschränkung des Pflichtteilsrechts wird unwirksam, wenn die Voraussetzungen des Abs. 2 S. 2 zur Zeit des Erbfalls gegeben sind. Eine erst nach dem Erbfall eingetretene Besserung des Abkömmlings kann dann zum Wegfall der Beschränkung führen, wenn der Erblasser das vorgesehen hat.

Kann die Erbschaft wegen Erbunwürdigkeit angefochten werden?

Die Vorschriften über die Erbunwürdigkeit sollen verhindern, dass ein gesetzlicher oder eingesetzter Erbe sich dadurch das Vermögen seines Erblassers verschaffen kann, indem er den Tod des Erblassers (§ 1922 Abs. 1 BGB) herbeiführt oder ihn daran hindert, von der gesetzlichen oder von der angeordneten Erbfolge durch Verfügung von Todes wegen abzuweichen. Deshalb kann außer einem Erben auch ein Vermächtnisnehmer oder ein Pflichtteilsberechtigter unwürdig werden (§ 2345 BGB).

Dieses Ziel wird nicht dadurch erreicht, dass ein Bedachter überhaupt keine Rechte erwirbt, sondern der Erwerb kann dadurch beseitigt werden, dass der Bedachte durch eine rechtsgestaltende Anfechtung durch bestimmte anfechtungsberechtigte Personen (§ 2341 BGB ) für unwürdig erklärt wird, §§ 2340, 2342 Abs.2, 2345 Abs. 1 S 2 BGB. Der Anfechtungsberechtigte hat somit ein Wahlrecht. Er kann sich mit der ihn beeinträchtigenden erbrechtlichen Lage abfinden oder binnen Jahresfrist eine Anfechtungsklage erheben.

Soll ein Vermächtnisnehmer oder Pflichtteilsberechtigter für erbunwürdig erklärt werden, so genügt die formlose Anfechtung ihm gegenüber, §§ 2345 Abs. 1 S 2, 143 Abs.4 BGB.

Das Anfechtungsrecht erlischt durch Verzeihung, § 2343 BGB.

Kann auf das Erbe oder den Pflichtteil verzichtet werden?

Der Erbverzicht / Pflichtteilsverzicht / Zuwendungsverzicht ist ein vertragliches, erbrechtliches, selbständiges (abstraktes) Verfügungsgeschäft. Er beseitigt die Erbaussicht des künftigen Erben, Pflichtteilsberechtigten oder Vermächtnisnehmers so, wie wenn sie beim Erbfall nicht mehr lebten, § 2346 Abs. 1 S 2. BGB. Damit ändert er unmittelbar die gesetzliche oder gewillkürten Erbfolge. Häufig wird der Erbverzicht mit einer Abfindung der verzichtenden Erben verbunden. Sie lassen sich „auszahlen“ und sichern sich so schon zu Lebzeiten des Erblassers ihren Anteil am künftigen Nachlass. Die Verbindung von Erbverzicht und Abfindung dient damit der Vorwegnahme der Erbfolge.

Der Verzicht eines Abkömmlings oder Seitenverwandten, nicht der eines Vorfahren oder eines Ehegatten, erstreckt sich auf die gegenwärtigen und künftigen Abkömmlinge des Verzichtenden, also den ganzen Stamm, § 2349 BGB.

Der Verzicht betrifft aber nur ihr gesetzliches Erbrecht und über den Gesetzeswortlaut hinaus auch das Pflichtteilsrecht, beim Zuwendungsverzicht auch die testamentarische Einsetzung.

Unterscheidung Erbverzicht und Pflichtteilsverzicht:

- Erbverzicht, §§ 2346 Abs.1, 2349 BGB bewirkt den Austritt aus der gesetzlichen Erbfolge mitsamt der Abkömmlinge. Die Pflichtteilsansprüche der Verbleibenden erhöhen sich, § 2310 S.2 BGB.

Der Erbverzicht verfehlt seine Wirkung jedoch, wenn der Ehegatte weiterhin durch eine Verfügung von Todes erbt. Dementsprechend ist dem Mandanten anzuraten, im Zusammenhang mit der Scheidungsfolgenvereinbarung eine bisherige zu Gunsten des Ehegatten bestehende letztwillige Verfügung von Todes wegen zu widerrufen bzw. abzuändern.

- Beim isolierten Pflichtteilsverzicht, § 2346 Abs.2 BGB, erhöhen sich die Pflichtteile der Verbleibenden nicht. Der Verzichtende bleibt gesetzlicher Erbe, muss somit testamentarisch enterbt werden. Wenn das vergessen wird, erbt er ganz normal.

- Beim Zuwendungsverzicht, § 2352 BGB, wird auf das Erbe oder ein Vermächtnis verzichtet. Dies ist insbesondere dann relevant, wenn der Erblasser testamentarisch gebunden ist und nicht widerrufen kann. Seit dem 1.1.09 ist der Verzicht auch auf die Abkömmlinge gesetzlich ausgedehnt worden.

Was passiert, wenn das Vermögen zu Lebzeiten auf einen Dritten übertragen wird?

Der Erblasser kann zu Lebzeiten Vermögen auf einen Dritten übertragen. Eine Beschränkung diesbezüglich ist unter folgenden Gesichtspunkten möglich:

- Bindung durch einen Erbvertrag. Verfügungen unter Lebenden sind zwar dennoch möglich, jedoch bestehen Beschränkungen nach §§ 2287, 818 BGB = Schenkung in Beeinträchtigungsabsicht. Voraussetzungen sind das Bewusstsein von der Benachteiligung und das Fehlen eines anerkennenswerten lebzeitigen Eigeninteresses. Zu berücksichtigen sind dabei nur Gründe, die nach Vertragsschluss entstanden sind. Es besteht eine Rechtsfolgenverweisung auf § 818 BGB.

- Bindung durch ein gemeinschaftliches Testament. Es ist zwar eine entsprechende Beschränkung wie in § 2287 BGB nicht vorgesehen, zu Gunsten des Ehegatten bei einem gemeinschaftlichen Testament und wechselbezüglichen Verfügungen wäre § 2287 BGB analog angewandt.

- Pflichtteilsergänzungsansprüche. Wenn der Erblasser innerhalb der letzten 10 Jahre Schenkungen gemacht hat und sich dadurch die Erbmasse verringert hat, hat der Pflichtteilsberechtigte einen Ergänzungsanspruch. Diese Schenkungen müssen rechnerisch der Erbmasse zugeführt werden (damaliger Wert indexiert oder weniger, § 2325 Abs.2 BGB) und aus dieser Summe wird dann der Pflichtteil berechnet. Relevant ist der geringere Wert z. B. dann, wenn die geschenkten Aktien an Wert verloren haben. Haben sie an Wert gewonnen, wird der indexierte Schenkungswert genommen.

- Dabei gibt es die Verpflichtung, nach § 2327 BGB selbst erhaltene Geschenke der Erbmasse zuzurechnen.

- Der Pflichtteilsberechtigte hat jetzt einen Pflichtteilsergänzungsanspruch nach § 2325 BGB gegen den Erben oder gegen den Beschenkten, wenn (soweit) der Erbe durch die Zahlung seine Pflichtteilsquote selbst nicht erhalten würde, § 2328 BGB.

Achtung: Die 10-Jahresfrist nach § 2325 Abs.3 gilt überhaupt nicht bei Schenkungen an den Pflichtteilsberechtigten. Bei Schenkungen an den Ehegatten beginnt die Frist mit Auflösung der Ehe

Achtung: Die Frist beginnt überhaupt nicht zu laufen, wenn die Schenkung tatsächlich nicht vollzogen wurde, z. B. bei einer Grundstücksschenkung mit Nießbrauchsvorbehalt

Ab 1.1.210 gilt der neue § 2325 Abs.3 BGB mit folgendem Inhalt: Es gilt nicht mehr der 10-Jahrestichtag, sondern die Schenkung wird bei jedem abgelaufenen Jahr mit 10 % weniger berücksichtig, bis sie 10 Jahren vollständig unberücksichtigt bleibt. Beispiel: geschenkte 100.000 € werden nach Ablauf von einem Jahr nur noch mit 90.000 €, nach Ablauf von 2 Jahren mit 80.000 € usw. berücksichtigt.

Muss eine Anrechnung erfolgen, wenn Vermögen schon zu Lebzeiten erworben wurde?

Bei zu Lebzeiten auf den Pflichtteilsberechtigten übertragen Vermögen kann der Schenker anordnen, dass diese Schenkungen auf Pflichtteilsansprüche angerechnet werden, siehe § 2315 BGB. Im Einzelfall ist immer detailliert zu prüfen, ob eine Anrechnung zu erfolgen hat. Eine Anrechnung kann grundsätzlich angeordnet sein, oder nur dann, wenn der Erblasser es bestimmt oder der Erblasser kann einen grundsätzliche Anrechnungspflicht aufgehoben haben. Bitte immer im Gesetz nachschauen, welcher Fall vorliegt.

Insbesondere ist bei dem Ehegattenerbrecht zu überprüfen, ob eine Anrechnung beim konkreten Zugewinnausgleich anders erfolgt als beim Pflichtteilsrecht. Der Ehegatte muss bei der Frage, ob er die Erbschaft nach § 1371 Abs. 3 BGB ausschlägt, überprüfen, ob eine Schenkung beim Zugewinnausgleich anders angerechnet werden muss als beim Pflichtteil. Gerade bei den ehebedingten Zuwendungen (Immobilien, Lebensversicherungen, Unternehmensbeteiligungen, Geldleistungen) ist diese Fragen relevant.

Unterscheidung:

- § 2315 BGB: Anrechnung nur, wenn die Anrechnung angeordnet wurde.

- § 1380 BGB: Anrechnung im Zweifel immer, sofern der Wert von Gelegenheitsgeschenke überstiegen wird.

Kann ein Erbe ausgeschlagen und der Pflichtteil verlangt werden?

Der Erbe hat nach §§ 1371 und 2306 BGB die Möglichkeit, die Erbschaft ausgeschlagen und seinen Pflichtteil zu verlangen. Dies grundsätzlich nur dann möglich, wenn eine gesetzliche Anordnung besteht, denn bei Ausschlagen der Erbschaft entfällt grundsätzlich auch das Pflichtteilsrecht. Wenn der Erblasser die Ausschlagung verhindern möchte, so kann er dies neben entsprechenden einvernehmlichen Regelungen (Erbvertrag) nur durch Berücksichtig der Interessen des Erben tun. Er muss durch Vermächtnisse oder Teilungsanordnung Gegenstände dem Erben zuwenden, die dieser unbedingt erhalten möchte und im Falle einer Ausschlagung müssen diese Gegenstände an einen Dritten gehen. So kann der Erblasser einen gewissen faktischen Druck ausüben.

Gibt es besondere Vererbungsbeschränkungen bei speziellen Institutionen?

Vereinzelt besteht ein gesetzliches Verbot wie, § 14 HeimG oder Modifikationen, wie in der HöfeO.

- Unwirksam kann die Einsetzung von Altenpflegeeinrichtungen und deren Bediensteten und deren nahestehende Angehörige durch Heimbewohner sein, siehe § 14 HeimG. Wenn die Zuwendung dem Begünstigten bereits zu Lebzeiten des Erblassers bekannt war und mit dem testierenden Heimbewohner insoweit Einvernehmen bestand, ist das Testament auch wegen Verstoßes gegen das Verbot der Vorteilsannahme nichtig (BVerfG NJW 1998, 2964).

- Beamte und BAT-Angestellte dürfen keine Zuwendungen annehmen, die ihre Grundlage im dienstlichen Bereich haben, siehe BAT, somit auch nicht im Wege letztwilliger Verfügungen (BayObLG FamRZ 1990, 302).

- Das HöfeG, das für Höfe im Gebiet der Länder Hamburg, Niedersachsen, Nordrhein-Westfalen und Schleswig-Holstein gilt, enthält erbrechtliche Sonderregelungen: Z. B. fällt der Hof als Teil der Erbschaft kraft Gesetzes nur einem der Erben (dem Hoferben) zu, siehe § 4 HöfeO. Nach § 7 HöfeO ist die Bestimmung des Hoferben für gewisse Fälle eingeschränkt.

- In den übrigen Bundesländern (und zum Teil auch in Baden-Württemberg) kann ein Miterbe, wenn kraft gesetzlicher Erbfolge eine Erbengemeinschaft entstanden ist und ein landwirtschaftlicher Betrieb zum Nachlass gehört, beim zuständigen Landwirtschaftsgericht (Amtsgericht) die so genannte ungeteilte Zuweisung des Betriebes beantragen, siehe § 13 Grundstückverkehrsgesetz. Auch hier kann also ein Mitglied einer Erbengemeinschaft eine alleinige Berechtigung an dem Nachlassgegenstand „landwirtschaftlicher Betrieb“ geltend machen.

Gibt es besondere Vererbungsbeschränkungen durch vorangegangene Verfügungen?

Ein wichtiger Prüfungspunkt bei der Errichtung eines Testament ist die Frage, ob bezüglich der bezweckten Regelung eine bindende Verfügung vorliegt, sodass ohne Beseitigung der Bindungswirkung eine entgegenstehende Testierung nicht möglich ist. Hierbei handelt es sich um zwei Fälle:

- Wechselbezügliche Verfügungen in einem gemeinschaftlichen Testament, § 2270 BGB

- Vertragsgemäße Verfügungen im Testament, § 2278 BGB

Hierbei ist zu beachten, dass nur folgende Verfügungen Bindung entfalten können: Erbeinsetzung, Vermächtnis und Auflage, siehe § 2270 Abs. 3 und § 2278 Abs. 2 BGB.

Es ist somit schrittweise vorzugehen:

1. Schritt: Vorliegen eines gemeinschaftlichen Testament oder eines Erbvertrags.

2. Schritt: Vorliegen von Erbeinsetzung, Vermächtnis und Auflage.

3. Schritt: Wechselbezügliche Verfügung oder vertragsgemäße Verfügungen.

4. Schritt: Beseitigung der bindenden Verfügung.

Kann eine bindende Verfügung vor dem Eintritt des Erbfalles beseitigt werden?

Es ist ein einseitigen Widerruf nicht mehr möglich, sondern der überlebende Ehegatte muss das ihm zugewendete ausschlagen nach § 2271 Abs. 2 S. 1 BGB. Eine Ausschlagung ist auch nach § 1371 Abs. 3 BGB möglich, wenn die Ehegatten in Zugewinngemeinschaft gelebt hatten. In diesem Fall kann der überlebende Ehegatte den konkreten Zugewinnausgleich und den kleinen Pflichtteil verlangen. Dies kann der Ehegatten, der in Gütertrennung oder in Gütergemeinschaft gelebt hat, nicht verlangen. Er erhält auch keinen Pflichtteilsanspruch. Dieser könnte sich jedoch aus § 2306 BGB ergeben (Gesetzesänderung ab dem 1.1.2010 beachten!).

Es ist daher bei der Gestaltung von wechselbezüglichen Verfügungen zu überlegen, ob die Verfügungen des Ehegatten mit einer der in § 2306 BGB aufgezählten Belastung erfolgen soll, damit bei einer Ausschlagung zumindest ein Pflichtteilsanspruch besteht.

Sollte der überlebende Ehegatte durch die wechselbezüglichen Verfügungen selbst nichts erlangt haben, kann er auch nichts ausschlagen und daher nicht widerrufen. Das ist dann der Fall, wenn die wechselbezüglichen Verfügungen beispielsweise zu Gunsten der Kinder oder sonstiger Verwandter des überlebenden Erblassers erfolgt.

Weiterhin kann der überlebende Ehegatte durch Anfechtung nach §§ 2078, 2079 BGB die Unwirksamkeit der letztwilligen Verfügungen herbeiführt. Geht der Überlebende z. B. eine neue Ehe ein, kann der binnen Jahresfrist nach der Eheschließung oder nach der Geburt eines Kindes aus dieser Ehe seinen wechselbezüglichen Verfügungen nach § 2079 BGB analog anfechten. Auch die Geburt eines nichtehelichen Kindes kann ein Anfechtungsrecht begründen. Allerdings ist hier zu beachten, dass die Anfechtung dann ausgeschlossen ist, wenn dem gemeinschaftlichen Testament darauf verzichtet wurde.

Welche Bindungswirkung besteht beim Erbvertrag?

Bei vertragsgemäß getroffenen Verfügungen im Erbvertrag tritt die Bindungswirkung mit Abschluss ein und nicht erst mit Eintritt des Erbfalles, wie beim gemeinschaftlichen Testament. Ein einseitiger Widerruf ist gesetzlich nicht vorgesehen.

Die Rechtsfolge kann allerdings mit einem Rücktrittsvorbehalt nach § 2293 BGB erzielt werden.

Dieses Rücktrittsrecht erlischt nach § 2298 Abs. 2 S. 2 BGB mit dem Tode des Ehegatten, wenn ein Erbvertrag mit zweiseitigen vertraglichen Verfügungen vorliegt und nach Abs. 3, wenn kein anderweitiger Wille der Vertragschließenden anzunehmen ist.

Der Überlebende kann das Rücktrittsrecht jedoch aufrechterhalten, indem er das ihm vertragsgemäß Zugewendete vollständig ausschlägt. Eine einseitige Verfügung im Erbvertrag nach § 2299 BGB braucht er nicht auszuschlagen.

Das Rücktrittsrecht kann jedoch auch so ausgestaltet sein, dass es nach dem Tode weiterbesteht.

Weitere Rücktrittsmöglichkeiten sind:

- Vorliegen der Gründe für die Entziehung des Pflichtteils nach § 2294 BGB

- Aufhebung der rechtsgeschäftlichen Gegenverpflichtungen nach § 2295 BGB

Eine Anfechtung des Erbvertrages nach den §§ 2081, 2078, 2079 BGB ist unter den entsprechenden Voraussetzungen ebenso wie beim gemeinschaftlichen Testament möglich.

Muss ein Erbe bestimmt werden?

Der Erblasser braucht mindestens einen Erben, denn nach dem Grundsatz der Universalsukzession geht sein Nachlas im Wege der Gesamtrechtsnachfolge ohne weiteres Zutun auf diesen über.

Bei der Erbeinsetzung sind folgende Fragen zu beantworten:

- Wer kann Erbe sein?

- Wer muss den Erben bestimmen?

- Wie grenze ich die Erbeinsetzung von der Ersatzerbschaft, der Vorerbschaft, dem Vermächtnis, der Bedingung und der Befristung ab?

- Wie formuliere ich die jeweiligen Bestimmungen?

Wer kann Erbe sein?

Zum Erben kann bestimmt werden:

- Natürliche Personen

- Juristische Personen. Diese müssen im Zeitpunkt des Erbfalls rechtsfähig sein. Ist dies nicht der Fall und entsteht die juristische Person erst danach, ist nur eine Nacherbschaft möglich, was sich dann durch Auslegung des Testaments ergeben muss. Anderes bei einer von Todes wegen zu errichtende Stiftung. Diese gilt nach § 84 BGB bereits als vor dem Erbfall entstanden.

- Eine nicht rechtsfähige Vereinigungen kann nur dann zum Erben bestimmt werden, wenn sie Inhaberin von Rechten und Pflichten sein kann, wie die OHG und KG, siehe §§ 124 Abs. 1, 161 Abs. 2 HGB. Ebenso der nicht rechtsfähigen Verein, wenn er eine selbstständig und unabhängig auftretende Einheit verkörpert.

- Eine BGB-Gesellschaft, eine eheliche Gütergemeinschaft und eine Miterbengemeinschaft werden grundsätzlich als nicht erbfähig angesehen.

- Nasciturus, wenn er lebend zur Welt kommt (§ 1923 Abs.2 BGB), Nondum conceptus (noch nicht erzeugte Person) ist im Zweifel nach § 2101 BGB nur Nacherbe.

- Tiere können nicht erben. Hier ist das Testament entsprechend auszulegen und es kann unter Umständen ein Vermächtnis zu Gunsten einer pflegenden Person angenommen werden.

Wie wird der Erbe festgelegt?

Die Bestimmung des Erben muss nach § 2065 Abs. 2 BGB durch den Erblasser selbst erfolgen. Die Bestimmung kann nicht einem Dritten überlassen bleiben

Möglich ist die bestimmbare Erbeinsetzung. Hier werden die Erben nicht namentlich genannt, aber so bezeichnet, dass sie für jede sachkundige Person objektiv feststehen, z. B. „meine Kinder“ oder „die gesetzlichen Erben“ oder „meine Verwandten“. Hier werden die Erben nicht durch eigene Wertung festgelegt

Nicht verwechselt werden darf die Bestimmung mit der Auslegung des Testaments, die auch hier erforderlich sein kann: Meint der Erblasser nur seine leiblichen oder auch die von dem Ehepartner in die Ehe mitgebrachten oder adoptieren Kinder, meint er auch die nach der Testierung gezeugten Kinder, wie weit gehen die Verwandten usw

Da der Erbe in die Situation kommen kann, dass der Erbe gewisse Qualifikationen haben muss, kann das Bedürfnis bestehen, die Bestimmung erst später zu treffen. Insbesondere auch, zuerst einen Vorerben zu bestimmen, dann einen Nacherben. Typisches Beispiel sind die minderjährigen Kinder eines Unternehmers, von denen eines das Unternehmen erben und fortführen soll, wenn es die Fähigkeiten und Bereitschaft dazu hat.

Der BGH hat diese insofern ermöglicht, dass die Auswahlkriterien des Erblassers so gefasst sein müssen, dass der Dritte den zum Erben Bedachten ohne eigenen Beurteilungsspielraum anhand der Kriterien benennen kann. Die Anordnung, „von den Kindern werde zum Erben berufen, wer nach Meinung des Dritten zur Unternehmensnachfolge am geeignetsten ist“, kann den Anforderungen nicht genügen, denn an das Anforderungsprofil eines Unternehmers lassen sich unterschiedliche Maßstäbe anlegen. Durch den unausgefüllten Begriff der „Eignung“ wird dem Dritten auch die Festlegung des Maßstabs und damit ein beträchtlicher Ermessensfreiraum übertragen.

Was ist der allgemeine Unterschied zwischen Vollerbe und Ersatzerbe?

Vollerbe ist derjenige, der ohne eine gesetzliche Einschränkung eine Erbenstellung erhält.

Formulierungsbeispiel für die Bestimmung eines Vollerben

Ich, …, geb. am … in …, derzeit wohnhaft …, setze meinen Sohn …, geb. am … in …, derzeit wohnhaft … und …, geb. am … in …, derzeit wohnhaft …, zu meinem Erben ein. Eine Nacherbfolge ist nicht bestimmt. Meine Sohn ist daher unbeschränkter Vollerbe.

Die beiden letzten Sätze können auch weggelassen werden, wenn keine weiteren testamentarischen Regelungen vorliegen, zu denen eine Abgrenzung erforderlich ist oder wenn andere Erben keine Argumente vorbringen können, nach denen entgegen der Verwendung des Begriffs „Nacherbe“ doch etwas anderes gewollt sein könnte, siehe unten „Testamentsauslegung“.

Möglich ist, dass der als Erbe Bestimmte wegfällt:

- Er schlägt aus.

- Er ist nur auflösend bedingter Erbe.

Dies ist auch vor dem Tode des Erblassers möglich:

- Er stirbt vor dem Erblasser.

- Er erklärt einen Zuwendungsverzicht im Sinne des § 2352 BGB.

- Er ist erbunwürdig.

In diesen Fällen sollte die letztwillige Verfügung eine Regelung in Form einer Ersatzerbenbestimmung vorsehen. Ist dies nicht der Fall, so gibt es zwei Möglichkeiten:

- Eintritt der gesetzlichen Erbfolge, § 2069 BGB.

- Ansonsten Anwachsung nach § 2094 BGB, wenn vom Erblasser weitere Erben bestimmt wurden.

Die Erbeinsetzung geht der Anwachsung vor, siehe § 2099 BGB. Das gilt auch dann, wenn der Ersatzerbe nur durch eine die Vermutungsregel des § 2069 BGB bestimmt wird oder auf Grund einer hypothetischen Ersatzerbenbestimmung, siehe unten „Testamentsauslegung“.

Daher ist der Ersatzerbe auch für den Wegfall vor oder nach dem Erbfall als bestimmt anzusehen, wenn der Erblasser selbst diese Unterscheidung nicht benennt. Will der Erblasser die Ersatzerbenregelung daher nur für eine der Fallgruppen anordnen oder gar nur für einen einzigen Wegfallgrund bestimmen, sollte er dies ausdrücklich in der letztwilligen Verfügung von Todes wegen erklären.

Eine besondere Situation eines Wegfalls durch Ausschlagung ist der § 2306 BGB. Hier besteht die Problematik, dass zum Ersatzerben die Abkömmlinge eingesetzt werden können. Dies könnte dazu führen, dass ein vom Erblasser bestimmter Stamm sowohl Pflichtteilsansprüche, als auch einen Erbteil erhält und gegebenenfalls eine Doppelberücksichtigung vorliegt. In diesem Falle sollte eine Verwirkungsklausel angeordnet werden, dass im Falle der Geltendmachung des Pflichtteils der Erbe mit seinem ganzen Stamm von der Erbfolge ausgeschlossen ist.

Formulierungsbeispiel für die Bestimmung von Ersatzerben mit Verwirkungsklausel:

- Ich, . . . setze meine drei Kinder . . . zu meinen Erben zu gleichen Teilen ein. Eine Nacherbfolge ist nicht bestimmt. Meine Kinder sind daher unbeschränkte Vollerben.

- Fällt einer der Erben vor oder nach dem Erbfall weg, so bestimme ich dessen Abkömmlinge zu Ersatzerben nach Stämmen, unter sich zu jeweils gleichen Teilen. Hinterlässt einer der Erben keine Abkömmlinge, so soll unter den übrigen Erben Anwachsung eintreten.

- Für den Fall, dass ein Erbe nach Eintritt des Erbfalls dadurch wegfällt, dass er die Erbschaft ausschlägt und seinen Pflichtteilsanspruch geltend macht und auch erhält, ist er mit seinem ganzen Stamm von der Erbfolge ausgeschlossen, es sei denn, die Ausschlagung und Pflichtteilsgeltendmachung erfolgt mit Zustimmung aller beteiligter Erben.

- Schlägt der Erbe die Erbschaft aus und macht keinen Pflichtteilsanspruch geltend, dann bleibt es bei der ausdrücklich bestimmten oder aber auch einer vermuteten Ersatzerbenregelung.

Was ist der allgemeine Unterschied zwischen Erbeinsetzung und Vermächtnis?

Ob ein Vermächtnis gewollt ist, wird häufig aus dem Wortlaut des Testaments nicht klar hervorgehen. Es kann auch eine Erbeinsetzung gemeint sein. Im Vordergrund der Beurteilung steht einerseits der wirtschaftliche Zweck und andererseits, ob der Bedachte unmittelbare Rechte am Nachlass oder nur Ansprüche gegen andere Bedachte erwerben soll. Entscheidend sind die Umstände des Einzelfalls, nicht die gewählten Ausdrücke. Wenn Gesamtrechtsnachfolge gewollt ist, ist eine Erbeinsetzung anzunehmen, § 2087 Abs. 1 und 2.

Bei der Zuwendung des ganzen Vermögens oder eines Bruchteils will der Erblasser den oder die Bedachten i.d.R. zu Erben, bei der Zuwendung einzelner Gegenstände i.d.R. zu Vermächtnisnehmern machen.

Sind nur einzelne Gegenstände zugewendet, ist zuerst an ein Vermächtnis zu denken.

Dies Beispiele: „Nießbrauch mit freiem Verfügungsrecht“ wurde als Erbeinsetzung gewertet. Bei „erbt den Pflichtteil“ ist zu fragen, ob der Bedachte Teil der Erbengemeinschaft sein soll oder nur einen Zahlungsanspruch haben soll.

Was ist eine Vor- und Nacherbschaft?

Mit der Anordnung einer Vor- und Nacherbschaft kann der Erblasser den Übergang des Nachlasses über mehrere Erbfälle hinweg steuern. Durch die Anordnung von Nacherben hat der Erblasser so die Möglichkeit zu bestimmen, wer seinen Nachlass nach dem Vorerben erhält.

Die Anordnung einer Vorerbschaft führt dazu, dass der Nachlass nicht in das Eigenvermögen des Vorerben übergeht, sondern ein Sondervermögen bildet. Dieses Sondervermögen ist bei Eintritt des Nacherbfalls an den Nacherben herauszugeben. Weiterhin gibt es Regelungen darüber, was der Vorerbe mit dem Sondervermögen tun kann und was nicht und was bei Wegfall des Vermögens passiert.

Bei der Anordnung der Vorerbschaft ist wie immer nicht die Terminologie entscheidend, sondern welche Rechtsfolge vom Erblasser gewollt war. Dies ist durch Auslegung zu ermitteln.

Bei der Bestimmung, dass zuerst eine Person Erbe werde, soll, dann nach deren Tod oder einem anderen Ereignis eine andere Person, ist zu unterscheiden zwischen Vorerbschaft und Vollerbschaft und weiterer Vollerbschaft. Der zweite Fall kommt beim gemeinschaftlichen Testament und beim Erbvertrag vor, so dass sich hier die Abgrenzungsprobleme ergeben.

Grundsätzlich sind hier zwei Konstellationen denkbar: